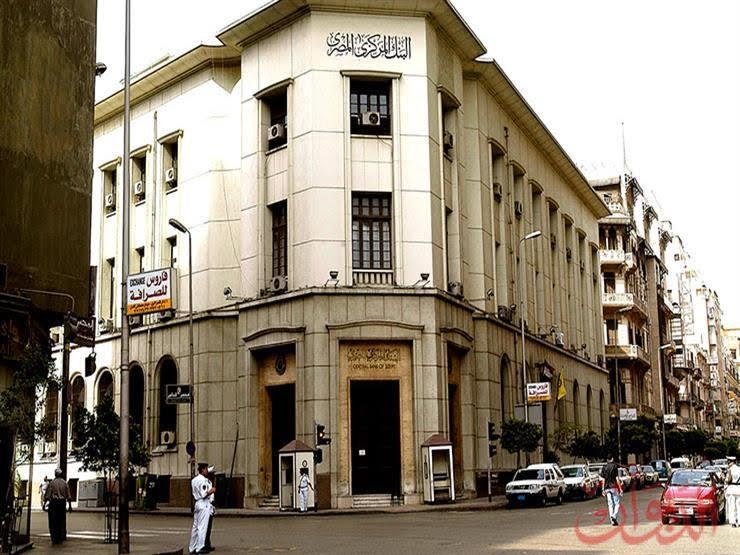

تعرف على دور البنك المركزي المصري في تحديد سعر صرف الجنيه

عندما قرر البنك المركزي تعويم العملة المحلية بشكل كامل لأول مرة في نوفمبر 2016، وترك تسعير الدولار وفقًا للعرض والطلب، مع ما ترتب على ذلك من فقدان الجنيه لما يقرب من نصف قيمته ليسجل كل دولار نحو 18 جنيها تقريبًا، فإن المركزي احتفظ لنفسه بحق التدخل باعتباره المسئول عن السياسة النقدية للدولة في حالات الأزمات.

وساهم قرار التعويم في استقبال الدولة تدفقات نقدية غير مسبوقة قاربت 150 مليار دولار وفقًا لتصريحات محافظ البنك المركزي، وفي تحسن ميزان المدفوعات الذي حقق فائضا بقيمة 12.8 مليار دولار خلال العام المالي الماضي.

لكن مصر تعرضت،منذ مارس الماضي، ضمن مجموعة الأسواق الناشئة، لخروج عنيف من قبل المستثمرين الأجانب في الأوراق المالية الحكومية قارب 7 مليارات دولار، لكن اللافت للنظر أن الجنيه لم يتأثر بهذا الخروج الكبير، وظل سعر صرفه أمام الدولار مستقرا تقريبًا، وهو ما طرح تساؤلات حول مدى تدخل البنك المركزي في سعر الصرف لمنع التدهور في سعر الجنيه، بكل ما ينطوي عليه من انعكاسات سلبية على الاقتصاد وعلى معدلات التضخم.

وفي تصريحات رئيس وحدة أبحاث الشرق الأوسط لدى بنك كريدي سويس، فهد إقبال، لوكالة بلومبرج، أشار إلى أن البنك المركزي المصري يدير عن قرب سعر صرف الجنيه، حتى لا ينخفض في ظل الضغوط التي يتعرض لها بسبب أزمة الأسواق الناشئة وارتفاع أسعار النفط وأسعار الفائدة الأمريكية، موضحًا أن تدخل المركزي في هذا الأمر ضروري حتى لا تعود مصر لعمليات المضاربة على العملة.

أكدت رضوى السويفي، رئيس قسم البحوث ببنك الاستثمار فاروس، أن مؤشر الضغط على العملة الذي كان قد انخفض في أعقاب التعويم في نوفمبر 2016، ارتد للارتفاع منذ أبريل الماضي مع بداية أزمة الأسواق الناشئة، ولكن لا تزال هناك فجوة بين سعر الصرف الحالي ومؤشر الضغط..

وتوقعت أن يستقر سعر الصرف لفترة من 3 إلى 6 شهور، مضيفة أنه من الطبيعي أن تفقد العملة ما بين 5 إلى 6% من قيمتها سنويا، كما توقعت استقرار أسعار الفائدة بالرغم من الانحسار التدريجي للتضخم، وذلك من أجل الحفاظ على حجم الاستثمارات في المحافظ المالية.

وأوضحت أن مصر هي الأفضل حالا مقارنة بباقي الأسواق الناشئة وفقا لمعدلات النمو، واستقرار سعر الصرف، والتصنيف الائتماني ومعدل تأمين الدين، فضلا عن استقرار مؤشر ثقة المستثمرين في مصر والذي شهد ارتفاعا ملحوظا قبل أزمة الأسواق الناشئة.

ورأى مصدر بأحد بنوك الاستثمار الكبرى أن المركزي لا يتدخل في سعر الصرف بشكل مباشر، لكنه مازال متحكمًا في جزء كبير من استثمارات الأجانب في أذون الخزانة الحكومية من خلال آلية ضمان هذه الأموال حتى لا تتأثر بها السوق في حالة خروجها.

وقال إن “هذه الأموال لو دخلت السوق المصرفية ثم تم سحبها بشكل مباشر (في إطار ما يحدث في الأسواق الدولية منذ مارس الماضي) كانت ستؤثر بلا شك على سعر العملة، بينما المركزي يحتفظ بها في حساب خاص لسدادها وقت اللزوم دون أن تؤثر على السوق، لذلك لا نستطيع القول بأن البنك المركزي يتدخل مباشرة في سعر الصرف”.

ووفقًا لآراء المحللين فليس هناك تدخل مباشر من البنك المركزي في سعر الصرف، لكن قيمة الجنيه لم تنخفض رغم الضغوط على العملة.

في هذا الصدد أشار تقرير لبنك جي بي مورجان إلى التطور الإيجابي في عجز الحساب الجاري ليسجل 2.4% من إجمالي الناتج المحلي الإجمالي، مقابل 6.1% في العام المالي السابق.

وانخفض العجز في ميزان الحساب الجاري إلى 6 مليارات دولار بنهاية 17/2018 مقابل 14 مليارًا خلال العام المالي 16/2017، ويعكس هذا الحساب تعاملات مصر مع العالم الخارجي فيما يتعلق بالقطاعات الحيوية (السياحة وقناة السويس والتحويلات والميزان التجاري)، ويتوقع جي بي مورجان تراجع هذا العجز إلى 0.3% من الناتج المحلي خلال العام المالي الجاري.

ويسهم تحسن الميزان الجاري بشكل كبير في تخفيف الضغط على العملة المحلية لأنه يعكس زيادة تدفقات العملة الصعبة من الموارد الرئيسية للدولة في الاقتصاد، الأمر الذي يمكن المؤسسات المالية من توفير احتياجات السوق ويمنع حدوث أزمة ينتج عنها انخفاض في سعر العملة أو لجوء للدولرة.

وفي السياق ذاته نجحت البنوك في تداول نحو 12.8 مليار دولار فيما بينها عبر آلية الإنتربنك خلال الفترة من يناير إلى يوليو من العام الجاري، وهو ما يعكس قدرة السوق على توفير الاحتياجات الدورية للعملاء دون الدخول في أزمة نقص عملة.